QUERCUS Dłużny Krótkoterminowy

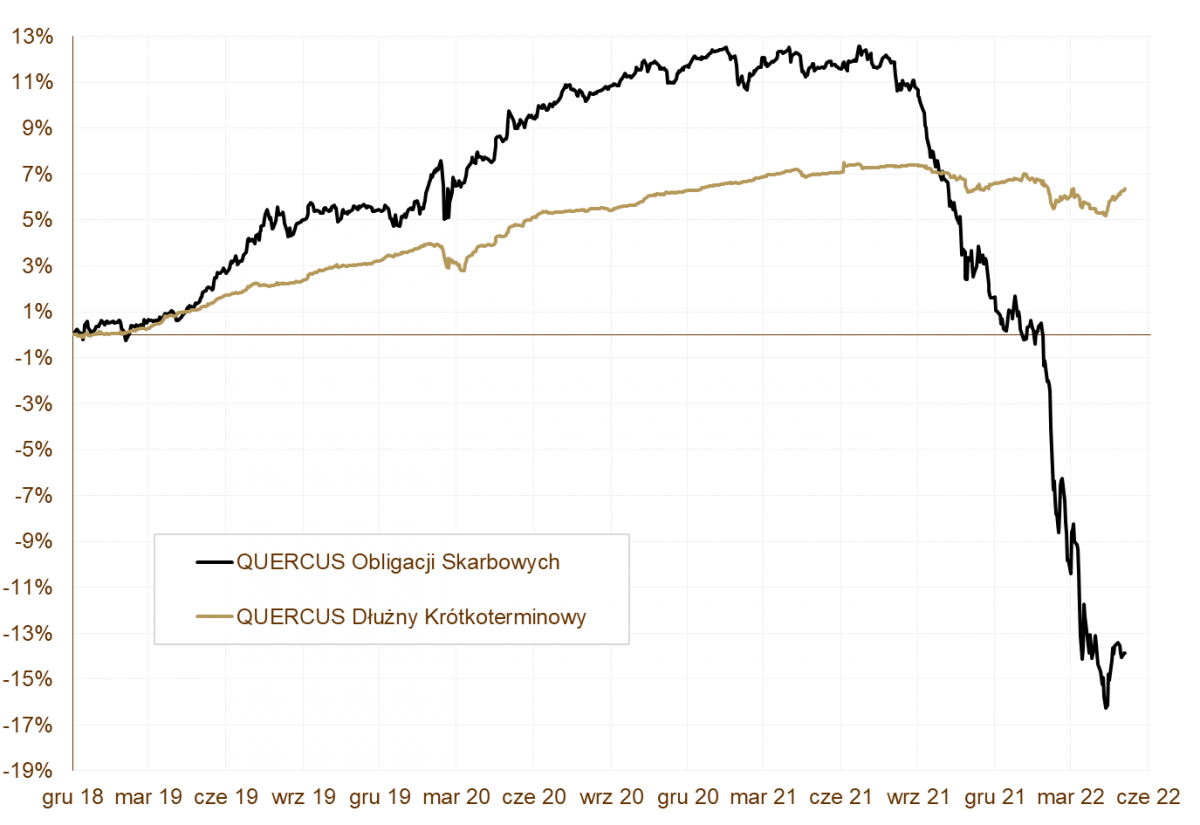

Maj okazał się najlepszym miesiącem w historii subfunduszu. QUERCUS Dłużny Krótkoterminowy zyskał 1,00%, a wynik od początku roku to -0,24%. Mimo nominalnej straty subfundusz nadal znajduje się w czołówce swojej grupy porównawczej. Wpływ na tak wysoki wynik w ostatnim miesiącu miały głównie obligacje indeksowane inflacją oraz instrumenty zmiennokuponowe, na których doszło do zmiany wysokości oprocentowania. Bieżąca rentowność portfela brutto przekracza 8%, co zwiększa szanse, że w najbliższych miesiącach również pojawią się ponadprzeciętne zyski.

Nadal utrzymujemy podwyższone zaangażowanie w obligacje korporacyjne, w związku z wcześniejszymi umorzeniami. Preferujemy emitentów z udziałem Skarbu Państwa oraz liderów w swoich branżach. Dominującą branżą jest sektor finansowy. Wśród obligacji skarbowych warto zwrócić uwagę na instrumenty indeksowane inflacją. W obecnym środowisku (CPI prawie 14%) powinny one nie tylko stabilizować portfel, ale również mocno przyczynić się do wzrostów jednostki uczestnictwa.

QUERCUS Obligacji Skarbowych

Na taki miesiąc uczestnicy funduszy obligacji skarbowych czekali od dawna. Po nieustannych spadkach, rozpoczętych w sierpniu zeszłego roku, wreszcie pojawiły się plusy. Subfundusz QUERCUS Obligacji Skarbowych zyskał 0,58%, a ujemny wynik od początku roku to 14,76%. QOS okazał się lepszy niż benchmark TBSP, który zyskał 0,25%. Na dodatni wynik największy wpływ miały obligacje indeksowane inflacją oraz skupienie się na obligacjach 3-4-letnich, kosztem tych z długiego końca krzywej rentowności. Pozytywną kontrybucję przyniosła także krótka pozycja w kontraktach na włoskie obligacje.

Polski rynek dłużny nadal pozostaje wystawiony na ryzyko geopolityczne, ale subfundusz nie miał i nie ma żadnej ekspozycji na ryzyko bankructwa Rosji, czy Ukrainy. Dodatkowo dominującą rolę odgrywa wysoka i ciągle rosnąca inflacja CPI. Znaczne podwyżki kosztu pieniądza i niepewność co do wysokości docelowej stopy procentowej zwiększają zmienność. Pozytywną jaskółką jest powrót na rynek obligacji skarbowych inwestorów zagranicznych, którzy w poprzednich miesiącach mocno redukowali swoje pozycje. Na koniec miesiąca, ryzyko portfela, mierzone wskaźnikiem duration, wyniosło ok. 6,4 roku.

WYKRES 1. QUERCUS Obligacji Skarbowych i QUERCUS Dłużny Krótkoterminowy.

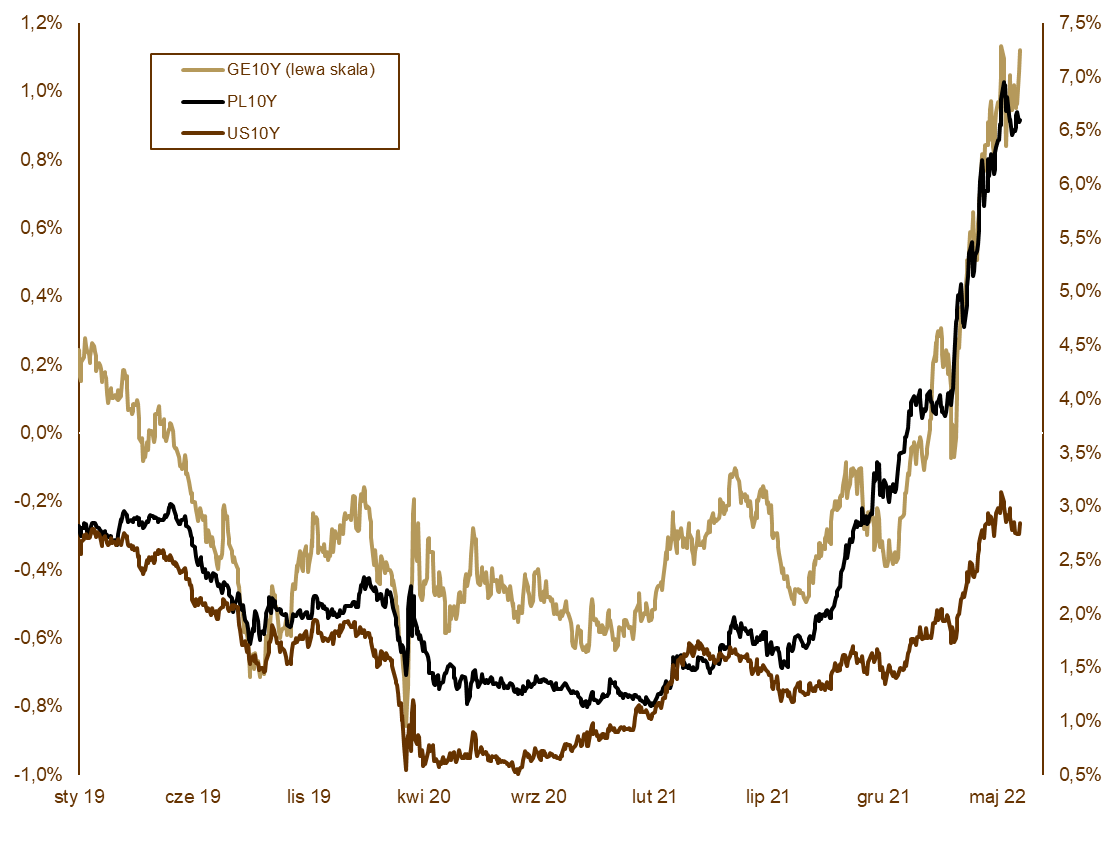

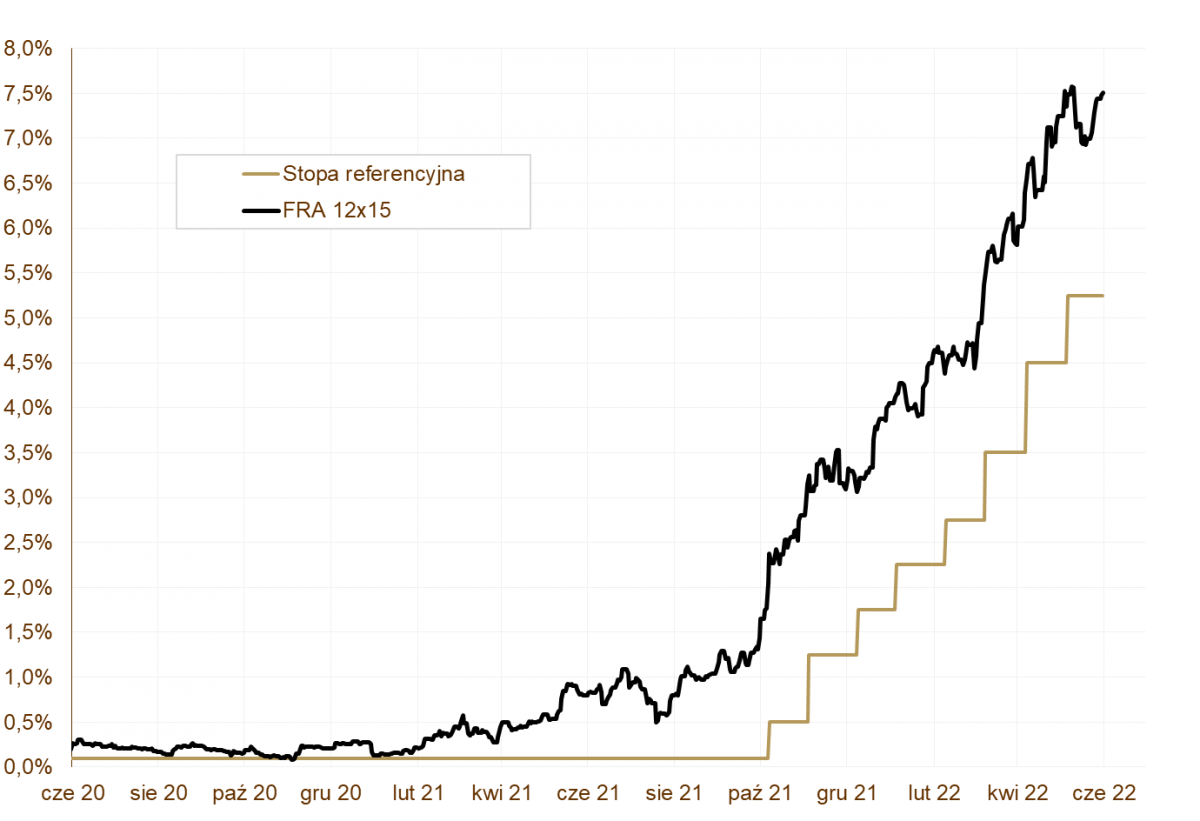

Wydarzenia rynkowe

Wydarzenia z frontu wojennego – niestety – trochę spowszedniały inwestorom. Rynki coraz większą uwagę skupiają na danych inflacyjnych (kolejne rekordowe odczyty) i działaniach banków centralnych, które próbują tę inflację poskromić. Polska inflacja CPI osiągnęła najwyższy od 24 lat poziom 13,9%. W pozostałych gospodarkach europejskich tendencja jest ta sama. Czesi mają inflację na poziomie 14,2%, Węgrzy 9,5%, Niemcy 7,9%, a Francuzi 5,2%. Silniejsze wzrosty cen, które obserwujemy w naszym regionie wynikają z dwóch czynników: słabości lokalnych walut po rozpoczęciu rosyjskiej agresji w Ukrainie oraz bardzo mocnego rynku pracy. Polska, Czechy i Węgry mają jedne z najniższych stóp bezrobocia w Unii Europejskiej, a dodatkowo (PL i HU) cechują się dwucyfrową dynamiką wynagrodzeń. Spirala cenowo-płacowa nakręca się coraz bardziej. Niewykluczone, że dopiero recesja lub bardzo mocne spowolnienie będą w stanie ten proces zatrzymać. Podwyżki stóp procentowych w regionie są kontynuowane, ale ich skutki zobaczymy dopiero za kilka miesięcy. Na razie gospodarki mają się wyśmienicie. Wzrost w pierwszym kwartale był rekordowo wysoki. Jednak pierwsze symptomy spowolnienia powinniśmy zobaczyć już w najbliższych miesiącach. Rynki dłużne w maju były nadal nerwowe i mocno zmienne. Rentowność polskich, 10-letnich obligacji skarbowych wzrosła w maju z 6,35% do 6,59%, ale pierwsze dni zapowiadały znany z wcześniejszych miesięcy armagedon. Rentowność podskoczyła nawet do 7% w pierwszej dekadzie maja, osiągając najwyższy poziom od… 18 lat. Dalsza część miesiąca upłynęła w spokojniejszym nastroju na co wpływ miało zmniejszenie oczekiwań na podwyżki stóp procentowych oraz pozytywne opinie dotyczące odblokowania przez Unię Europejską środków z Krajowego Planu Odbudowy. Ceny krótkoterminowych obligacji zachowywały się relatywnie lepiej. Rentowność 5-letnich obligacji wzrosła z 6,83% do 6,93%, a dwulatek z 6,57% do 6,60%. Za granicą warto zwrócić uwagę na amerykańską inflację. Odczyt kwietniowy (8,3%) był niższy niż marcowy (8,5%). Wydaje się, że Amerykanie szczyt inflacji mają już za sobą i w kolejnych miesiącach należy oczekiwać słabnącej dynamiki. Rezerwa Federalna będzie jednak kontynuować zacieśnienie monetarne. W połowie czerwca oczekiwana jest kolejna podwyżka kosztu pieniądza o 50 punktów bazowych. W związku z zakręcaniem inflacji i obawami o recesję w przyszłym roku, wzrosły ceny instrumentów skarbowych. Rentowności 10-letnich obligacji amerykańskich spadły w maju z 2,94% do 2,85%. W Europie inflacja przyspiesza, dlatego Europejski Bank Centralny zapowiedział podwyżki na lipcowym i wrześniowym posiedzeniu, a rentowności 10-letnich obligacji w Niemczech wzrosły z 0,94% do 1,12%.

WYKRES 2. Zmiany rentowności 10-letnich obligacji skarbowych.

Polska gospodarka

Dane za pierwsze miesiące roku pokazały, że aktywność gospodarcza była znacznie wyższa niż początkowo oczekiwano. Wzrost PKB w pierwszym kwartale przyspieszył do 8,5% i przebił oczekiwania ekonomistów. Również pozostałe dane publikowane w maju pozytywnie zaskoczyły. Produkcja przemysłowa wzrosła o 13%, a sprzedaż detaliczna aż o 19% w porównaniu do kwietnia 2021 roku. Zatrudnienie wzrosło o 2,8%, a wynagrodzenia o 14,1%, co utwierdza nas w przekonaniu o postępującej spirali cenowo-płacowej. Stopa bezrobocia spadła do poziomu 5,2%. Inflacja konsumencka ponownie przyspieszyła. W maju ceny rosły o 13,9% w skali roku. RPP ponownie podniosła koszt pieniądza, tym razem o 75 punktów bazowych. Wskaźnik PMI, obrazujący sentyment wśród przedsiębiorstw produkcyjnych, obniżył się do poziomu 48,5. To najniższy wynik od prawie 2 lat. Zejście poniżej granicy 50 zapowiada spowolnienie w najbliższych kwartałach i to pozostaje naszym scenariuszem bazowym na najbliższe miesiące.

Perspektywy

Maj był tym miesiącem, na który czekali inwestorzy. Rynek dłużny ustabilizował się i zaczął stopniowo odwracać. W tym momencie ciężko przewidzieć, czy dojdzie jeszcze do przeceny, czy kolejne miesiące będą już tylko wzrostowe. Pewne jest jednak, że podwyższona zmienność z nami pozostanie. Wśród czynników, które odpowiadają za odwrócenie tendencji spadkowych warto wymienić: znaczne zmniejszenie umorzeń w branży TFI, wysoką rentowność portfeli po podwyżkach stawek Wibor, cofnięcie agresywnych oczekiwań na zacieśnienie monetarne, nadchodzące spowolnienie gospodarcze i powrót inwestorów zagranicznych na nasz rynek obligacji skarbowych. To powyższe zestawienie nadal będzie sprzyjało inwestycjom w dług skarbowy w kolejnych miesiącach, dlatego warto wykonać pierwszy krok i już teraz część środków ulokować w fundusze dłużne. Skala przeceny była bezprecedensowa, więc taka okazja może się długo nie powtórzyć.

WYKRES 3. Stopa NBP i oczekiwany WIBOR3M za rok.

Mariusz Zaród

Zarządzający QUERCUS Obligacji Skarbowych oraz QUERCUS Dłużny Krótkoterminowy

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Dłużny Krótkoterminowy i QUERCUS Obligacji Skarbowych (dalej: „Subfundusze”) są subfunduszami QUERCUS Parasolowy SFIO i nie są subfunduszami rynku pieniężnego w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1131 z dnia 14 czerwca 2017 r. w sprawie funduszy rynku pieniężnego. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszach, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Kluczowych Informacjach dla Inwestorów, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.