Komentarz z 1.07.2014 r.

Sebastian Buczek

Prezes Zarządu Quercus TFI S.A.

Pierwsze półrocze można podsumować klasycznym stwierdzeniem: „dobrze to już było”. Z drugiej strony – nie ma co narzekać, nie jest przecież aż tak źle.

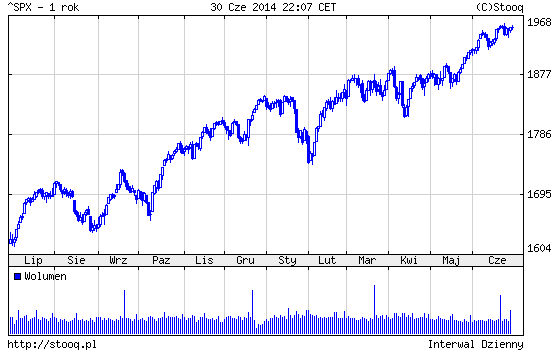

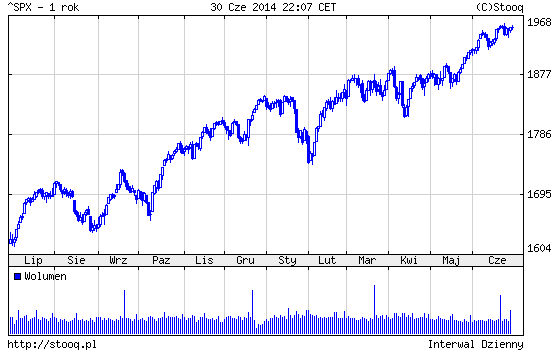

Na światowych giełdach kontynuowana była hossa. Wprawdzie jej wigor nieco osłabł, ale 6% wzrost najważniejszego indeksu na globie – S&P500 – jest przecież rezultatem zupełnie przyzwoitym.

S&P500 za ostatni rok – hossa trwa nadal, choć dynamika niższa niż wcześniej

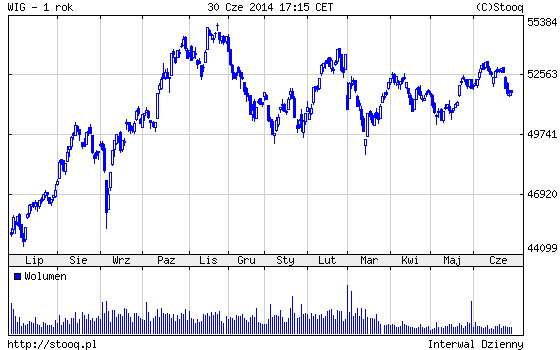

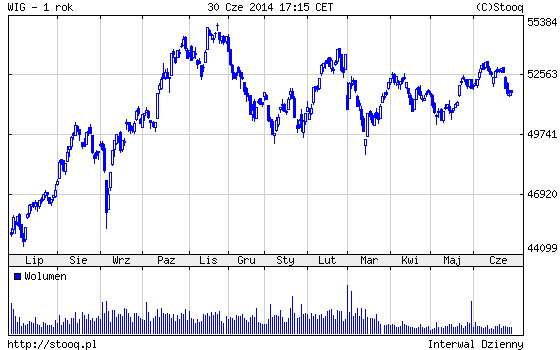

W Europie dynamika wzrostów była jeszcze skromniejsza. Przykładowo DAX wzniósł się o 3% a nasz WIG „aż” o 1,3%.

WIG za ostatni rok – od października raczej w trendzie bocznym

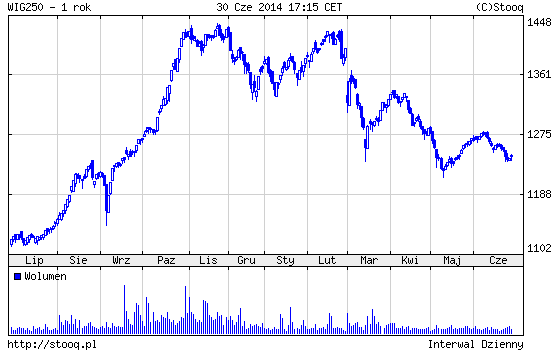

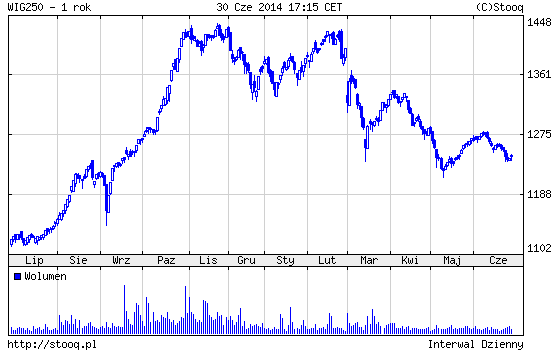

Niestety gorzej wyglądała sytuacja na tzw. szerokim rynku, czyli wśród średnich i mniejszych spółek. WIG250 dostał tęgie lanie (-10%). Dwa powody: OFE przestały kupować polskie akcje, Rosja najechała na Ukrainę.

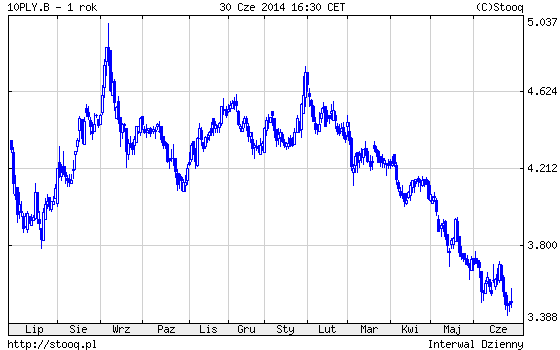

WIG250 za ostatni rok – od listopada średnioterminowy trend zniżkowy

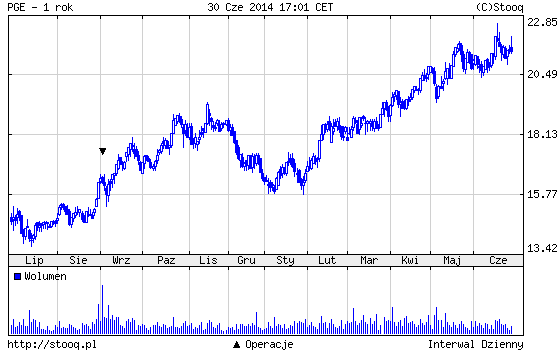

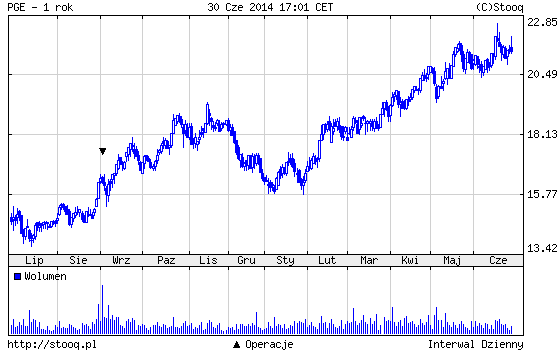

Wśród poszczególnych sektorów najbardziej zabrylowały spółki energetyczne. Przykładowo PGE podrożało od początku roku aż o 1/3! Szczęśliwi, którzy posiadali.

PGE za ostatni rok – w pięknym trendzie wzrostowym (mimo budowania elektrowni w Opolu i innych obiekcji analityków)

Największa niespodzianka? Hossa na rynkach obligacji. Kto by pomyślał na początku roku, że rentowności polskich 10-letnich obligacji spadną do zaledwie 3,5%. Trzeba było mieć naprawdę dużą fantazję.

Rentowność polskich 10-letnich obligacji skarbowych – niespodziewana (przynajmniej dla nas) hossa

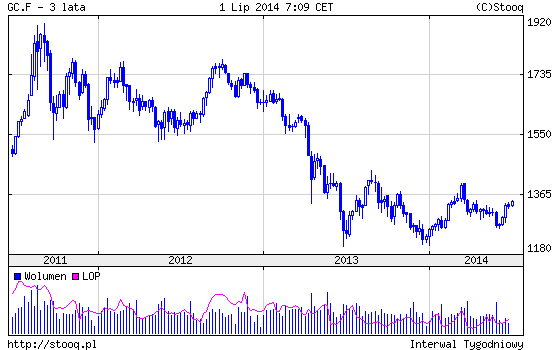

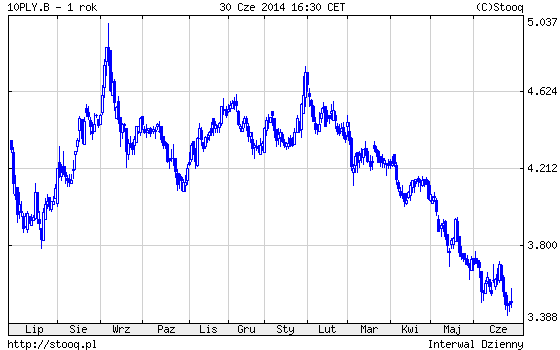

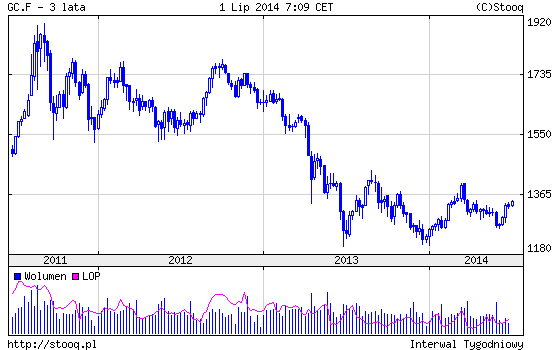

Z ciekawostek – dostrzegamy konsolidację na rynku złota. Zakładamy, że kruszec może być ciekawą alternatywą, gdy kiedyś wyczerpie się hossa na rynkach akcji.

Złoto za ostatnie 3 lata – w konsolidacji po bessie

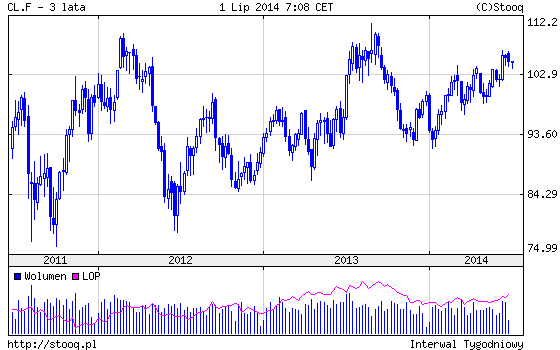

Największe zagrożenia? Głównie geopolityczne. Ukraina i jak zwykle Bliski Wschód. Widać zresztą po cenie ropy, że pewne obawy już są widoczne.

Ropa za ostatnie 3 lata – jeszcze konsolidacja czy już hossa?

Sebastian Buczek

Prezes Zarządu Quercus TFI S.A.

Pierwsze półrocze można podsumować klasycznym stwierdzeniem: „dobrze to już było”. Z drugiej strony – nie ma co narzekać, nie jest przecież aż tak źle.

Na światowych giełdach kontynuowana była hossa. Wprawdzie jej wigor nieco osłabł, ale 6% wzrost najważniejszego indeksu na globie – S&P500 – jest przecież rezultatem zupełnie przyzwoitym.

S&P500 za ostatni rok – hossa trwa nadal, choć dynamika niższa niż wcześniej

W Europie dynamika wzrostów była jeszcze skromniejsza. Przykładowo DAX wzniósł się o 3% a nasz WIG „aż” o 1,3%.

WIG za ostatni rok – od października raczej w trendzie bocznym

Niestety gorzej wyglądała sytuacja na tzw. szerokim rynku, czyli wśród średnich i mniejszych spółek. WIG250 dostał tęgie lanie (-10%). Dwa powody: OFE przestały kupować polskie akcje, Rosja najechała na Ukrainę.

WIG250 za ostatni rok – od listopada średnioterminowy trend zniżkowy

Wśród poszczególnych sektorów najbardziej zabrylowały spółki energetyczne. Przykładowo PGE podrożało od początku roku aż o 1/3! Szczęśliwi, którzy posiadali.

PGE za ostatni rok – w pięknym trendzie wzrostowym (mimo budowania elektrowni w Opolu i innych obiekcji analityków)

Największa niespodzianka? Hossa na rynkach obligacji. Kto by pomyślał na początku roku, że rentowności polskich 10-letnich obligacji spadną do zaledwie 3,5%. Trzeba było mieć naprawdę dużą fantazję.

Rentowność polskich 10-letnich obligacji skarbowych – niespodziewana (przynajmniej dla nas) hossa

Z ciekawostek – dostrzegamy konsolidację na rynku złota. Zakładamy, że kruszec może być ciekawą alternatywą, gdy kiedyś wyczerpie się hossa na rynkach akcji.

Złoto za ostatnie 3 lata – w konsolidacji po bessie

Największe zagrożenia? Głównie geopolityczne. Ukraina i jak zwykle Bliski Wschód. Widać zresztą po cenie ropy, że pewne obawy już są widoczne.

Ropa za ostatnie 3 lata – jeszcze konsolidacja czy już hossa?

Reasumując, hossa na giełdach trwa nadal. Nie ma jeszcze sygnałów jej zanegowania, chociaż dynamika wzrostów oklapła. No chyba, że ktoś chciałby upatrywać zapowiedzi końca hossy w zachowaniu kursów średnich i małych polskich spółek. Co dalej? Pewnie o wzrosty może być jeszcze trudniej, a zmienność może podskoczyć z obecnych rekordowo niskich poziomów. Ale jak mówią klasycy: „hossa trwa dopóki trend się nie zmieni”.

Autor jest także profesorem nadzwyczajnym w Szkole Głównej Handlowej w Warszawie.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.