Komentarz z 27.05.2019 r.

Tomasz Hońdo

Starszy Analityk Quercus TFI S.A.

Pierwsza fala ożywienia na GPW została bezlitośnie w dużym stopniu skasowana przez kontratak niedźwiedzi. Czy podobnie jak w latach 2016 i 2012 jest to już ostatni pokaz ich siły przed wejściem w cykliczną falę zwyżkową? Zastanawiamy się nad szansami i zagrożeniami dla takiego scenariusza.

Pod koniec grudnia nakreśliliśmy pewną orientacyjną wizję rozwoju wydarzeń na GPW w tym roku. Na ile ta wizja się realizuje? Czy silna zwyżka w pierwszych miesiącach roku, a ostatnio powrót indeksów w kierunku dołków przekreślają wcześniejsze scenariusze? Co zmieniło się na plus, a co na minus w porównaniu z pierwotnymi założeniami?

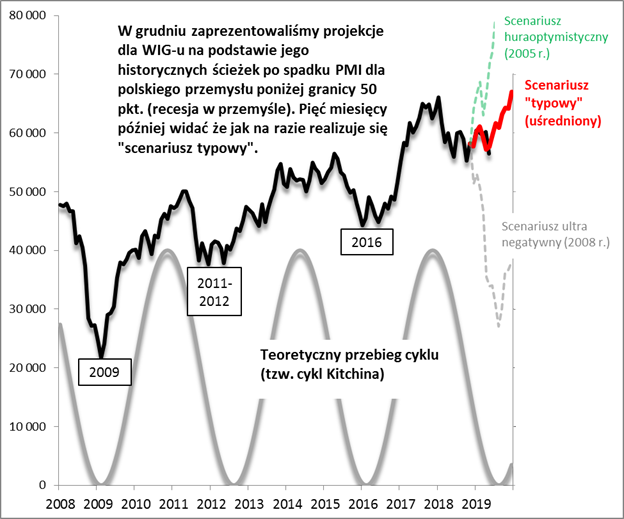

W grudniowej analizie („Wizja roku 2019 na rynkach”) pokusiliśmy się o nakreślenie prawdopodobnych ścieżek WIG-u w oparciu o zachowanie różnych wskaźników makroekonomicznych. Pokazaliśmy trzy scenariusze: typowy (uśredniony) – uznaliśmy go za najbardziej prawdopodobny; hurraoptymistyczny (zakładający powtórkę z 2005 roku, gdy WIG wystrzelił w górę po ledwie dostrzegalnej zadyszce gospodarczej); ultra negatywny (powtórka z 2008 roku).

Po prawie pięciu miesiącach roku okazuje się, że ścieżka po jakiej faktycznie kroczy WIG najbardziej przypomina… scenariusz typowy. Najpierw wyskok w górę, a potem mocne skorygowanie go – tak miała wyglądać sytuacja w uśrednionym scenariuszu i tak też wygląda w rzeczywistości. Podobieństwo jest wręcz większe niż można było przypuszczać (omawiany scenariusz traktowaliśmy raczej jako orientacyjny wyznacznik niż precyzyjną prognozę).

Główną konkluzją grudniowej analizy było to, że „w trakcie nadchodzącego roku powinien pojawić się optymalny punkt do zakupów akcji – w terminie II-III kwartał”. I co dalej? „Według uśrednionych historycznych ścieżek WIG powinien potem sięgnąć po nowy historyczny rekord”.

W tym kontekście ostatnie mocne cofnięcie się indeksów GPW w kierunku jesiennych dołków póki co nie tylko nie przekreśla tamtego scenariusza, ale wręcz idealnie się w niego wpisuje. Zauważmy, że z podobną huśtawką nastrojów mieliśmy do czynienia w latach 2016 i 2012, kiedy to pierwsza fala ożywienia była bezlitośnie niemal w całości kasowana w trakcie kontrataku niedźwiedzi. Na tym etapie rynek był ciągle jeszcze pod presją zadyszki w gospodarkach i umorzeń w funduszach (dokładnie tak jak teraz), a w mediach dominowały negatywne wiadomości.

W tym miejscu pojawia się ważna wskazówka. Aby doszło do powtórki scenariusza, w którym rozgrywający się od kilku tygodni kontratak niedźwiedzi jest już ostatnim pokazem ich siły przed rozpoczęciem cyklicznej fali wzrostowej, musi zostać spełniony jeden podstawowy warunek – WIG nie może istotnie spaść poniżej październikowego dołka, który znajduje się na wysokości ok. 54.000 pkt. Można ewentualnie wyobrazić sobie wariant, w którym indeks lekko narusza to techniczne wsparcie – co wiąże się z kulminacją złych nastrojów – po czym zawraca w górę (dokładnie taki wariant, tyle że odwrócony o 180 stopni, rozegrał się na początku kwietnia br., gdy WIG naruszył poziom oporu, po czym „złośliwie” zawrócił w dół).

Zastanówmy się teraz co przemawia za kontynuacją realizacji wspomnianego „typowego” scenariusza? Przede wszystkim zjawisko cykliczności, z którego jasno wynika, że podobnie jak w poprzednich tego typu przypadkach na przestrzeni tego roku powinien ukształtować się dołek cyklu Kitchina. Zadyszka w gospodarkach powinna stopniowo przekształcić się w postępujące ożywienie. Takie „falowanie” na GPW widoczne jest od „zarania dziejów”, więc warto z pewnością brać je pod uwagę.

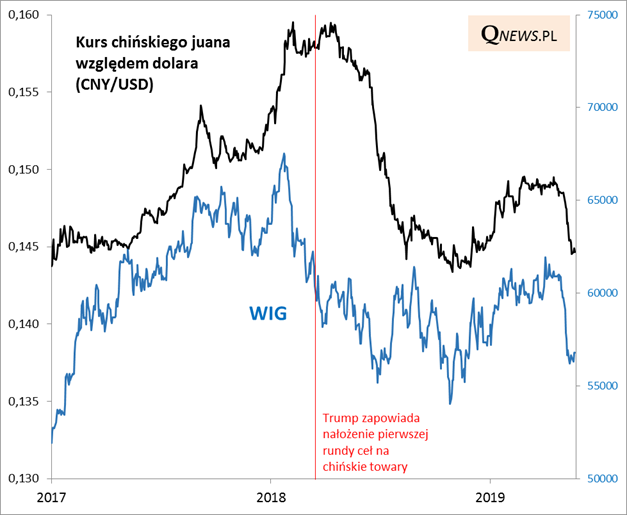

Nie oznacza to wszakże, że dla takiego scenariusza nie ma zagrożeń. W skali globalnej jako najważniejszy czynnik ryzyka postrzegać można groźbę dalszej eskalacji wojen handlowych. Widać ewidentnie, że jedną z najbardziej namacalnych reakcji Chin na działania administracji Trumpa jest deprecjacja waluty, która rozpoczęła się wkrótce po zapowiedzi pierwszej rundy ceł przed ponad rokiem. Osłabienie juana częściowo buforuje negatywny dla chińskiego eksportu efekt ceł.

Ale co to ma wspólnego z GPW? Przecież polska gospodarka nie jest bezpośrednio w istotny sposób narażona na skutki konfliktu handlowego USA-Chiny (także dla gospodarki globalnej nie powinien to być zasadniczy problem – J.P. Morgan szacuje że dotychczasowe podwyżki ceł obniżą światowy PKB bezpośrednio o 0,22 pkt. proc. w latach 2019-2020). Ale z czysto rynkowego punktu widzenia ważniejsze są tradycyjne korelacje. Szczególnie w ostatnich latach dostrzec można silną więź między tym co dzieje się z juanem, a koniunkturą na rynkach wschodzących i na GPW (niby wg FTSE Russell i Stoxx jesteśmy już rynkiem dojrzałym, ale w praktyce chyba tego nie widać – wygrywa raczej odmienna klasyfikacja MSCI).

Osłabianiu się juana towarzyszy według tej korelacji osłabienie emerging markets (Chiny to największy i najważniejszy rynek wschodzący), a stąd już krótka droga do GPW. Z kolei umacnianiu się juana towarzyszy hossa.

W tym miejscu dochodzimy do prostej konkluzji – jeśli administracja Trumpa będzie nadal brnęła w konflikt handlowy z Chinami (a kto wie czy również np. z Europą), to dalsza deprecjacja juana będzie bardzo prawdopodobna (choć raczej powinna odbywać się pod rządową kontrolą z uwagi na ryzyko destabilizacji systemu). Jesienne dołki na GPW byłyby na skutek tego mechanizmu korelacji zagrożone, a realizacja omawianego pozytywnego scenariusza musiałaby się rozpocząć później i z niższych poziomów, jeśli w ogóle (bo wojny handlowe mogłyby przy okazji przyspieszyć koniec rekordowej ekspansji gospodarczej w USA).

KONKLUZJE:

• Póki co rozwój wydarzeń na GPW w tym roku dobrze wpisuje się w nakreślony w grudniu typowy historyczny scenariusz – pasuje do niego zarówno mocne ożywienie w pierwszych miesiącach roku, jak i ostatni powrót indeksów w kierunku dołków;

• Kontynuacja tego scenariusza oznaczałaby, że mamy do czynienia z ostatnim już pokazem siły niedźwiedzi, w trakcie którego powinien ukształtować się ostateczny dołek przed wejściem w cykliczną falę wzrostową, której celem byłyby nowe rekordy WIG-u;

• Jeden z najważniejszych czynników ryzyka dla takiego scenariusza – nabierający już akcentów geopolitycznych konflikt USA-Chiny sprzyja deprecjacji chińskiego juana, a to zgodnie z mechanizmem korelacji powoduje słabość emerging markets i GPW.

Rys. 1. Grudniowe rozważania okazują się jak na razie dobrą wskazówką na ten rok

Źródło: Qnews.pl

Rys. 2. Główny czynnik ryzyka – Chiny bronią się przed skutkami ceł deprecjacją juana, a to na zasadzie korelacji uderza w GPW

Źródło: Qnews.pl, Bloomberg

Autor jest Redaktorem Qnews.pl oraz Starszym Analitykiem w Quercus TFI S.A.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.